2023年度个税综合所得汇算清缴3月1日正式开始,在这里我们用较为通俗的语言给大家梳理了详细的政策内容、申报流程,供大家参考。

在规定的期限内,大家需要将上一年度取得的综合所得,跟税务局算一算需要缴纳的税款(申报),然后跟已经预扣预缴的税款比较一下:预扣预缴的少的,需要补税;预扣预缴的多的,可以申请退税。

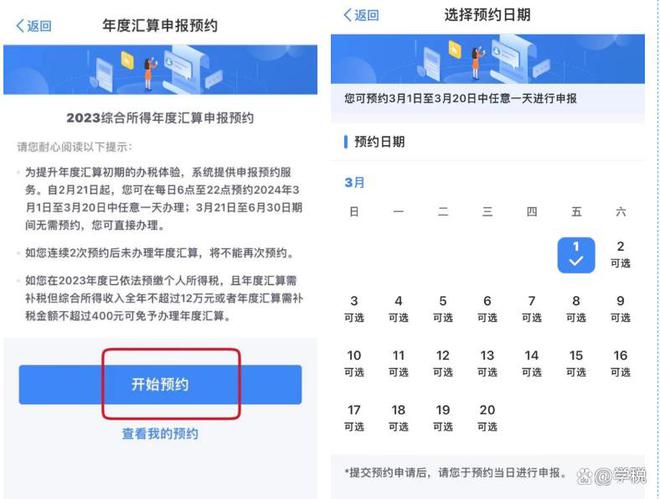

根据政策规定,2023年度个税汇算办理时间是2024年3月1日至6月30日。其中,3月1日至3月20日期间,需要预约办理;3月21日至6月30日期间,无需预约,可直接办理。

个税汇算的办理期限十分充裕,大家可以根据自己的时间情况,或单位的统一安排,合理安排个税汇算的办理时间。

比如,2023年度收入未超6万但预扣预缴了个税,或者存在扣除项在预扣预缴阶段未填报扣除的都属于这种。

注:如果平时没有按规定预扣预缴个税,比如适用所得项目错误,或支付方没有依法扣缴等情况下,导致2023年度少申报或未申报综合所得的,需据实办理汇算。

可以退税的人,是自己平常预扣预缴税款多了,通过汇算拿回自己多交的税款。而需要补税的人,则是平常预扣预缴的不够,通过汇算补上少交的税款。

在这里有几个可能增加退税或减少补税的小技巧,大家可以参考:个税退税超10000元!学会这5个小技巧,也许你也能多退几千块!

2、如果汇算的结果是需要补税,应在6月30日前补缴税款。如果不及时补税,可能面临滞纳金。且税务局会提醒督促你补税,如果拒不补税,还可能面临罚款。

3、个税汇算过程中,大家需要保证填报资料的真实性、完整性和准确性。切不可听信不靠谱的“退税手段”,比如通过隐匿收入、虚假填报扣除项目等手段,少缴、多退个税。

这种操作可能会涉及偷税,一旦被查,或面临补税、滞纳金,以及少缴税款0.5-5倍的罚款,并会影响纳税信用。

根据政策规定,个税汇算可以自己办,可以让单位办,也可以找别人办。具体办理方式也有种选择:网络申报、单位集中申报、委托申报、邮寄申报、办税服务厅申报(线下申报)。

对于大多数人而言,因牵扯到个人隐秘信息,我们建议选择自己通过网络申报途径办理。操作也不复杂,我们给大家准备了申报操作流程:

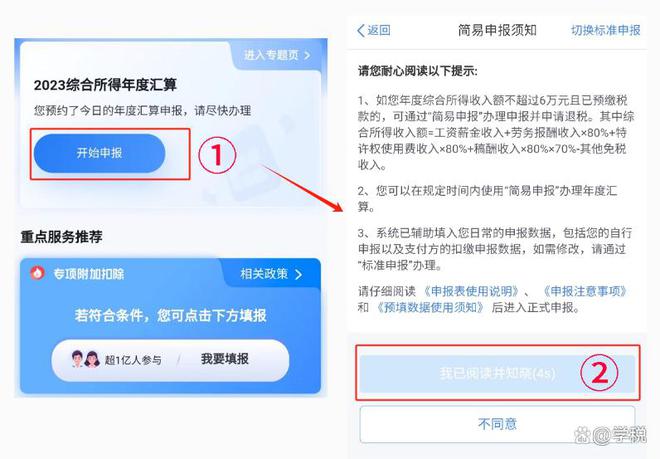

如果居民个人(大多数人都属于居民个人),2023年度取得综合所得收入没有超过6万,且已经预缴了税款,可以通过简易申报办理汇算退税。操作流程参考如下:

1、在首页,点击2023综合所得年度汇算的“开始申报”按钮。进入简易申报页面,系统会弹出提示信息,点击下方“我已阅读并知晓”。

(2)这个页面可以查看收入纳税数据,如果系统带入的某笔收入与实际金额不符,与支付方核实后,可发起申诉。

3、系统会弹出“声明”,勾选同意后,点击“确认”,进入“申请退税”页面。点击“申请退税”,会弹出特别提醒,点击“继续退税”。

4、进入选择页面,系统会带出已绑定的,勾选后,点击确认,系统会弹出提示信息,点击继续退税。

注:最好选择I类卡,并确保状态正常,否则影响退税。如果没有绑定过,需要添加信息。

1、在首页点击2023综合所得年度汇算“开始申报”按钮,选择申报年度“2023”,开始申报。

4、在“收入和税前扣除”页面,系统自动归集并预填了纳税人2023年度综合所得收入,以及费用、免税收入、各项扣除等数据。点击各个项目栏,大家可以进入到相关数据的详情页,对数据进行核对。

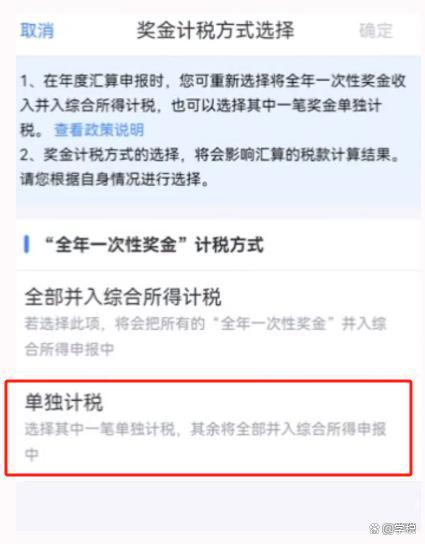

如果有按单独计税申报的年终奖,在工资薪金项目里会提示:存在奖金,请在详情中进行确认。点进去之后,可以根据实际情况,选择单独计税,或是并入综合所得。

如果核对后,相关系统预填的数据均准确无误,也没有需要新增、调整或删除的扣除项,点击“下一步”进入税款计算页面。

注:自己缴纳社保和公积金的灵活就业人员等群体,可以在这个页面手动填写自己缴纳的社保费和公积金。

5、在税款计算页面,有应纳税额、减免税额、已缴税额,并在左下方显示应退或应补税额。对于应退(补)税额,主要有三种情形,分别对应着不同的操作:

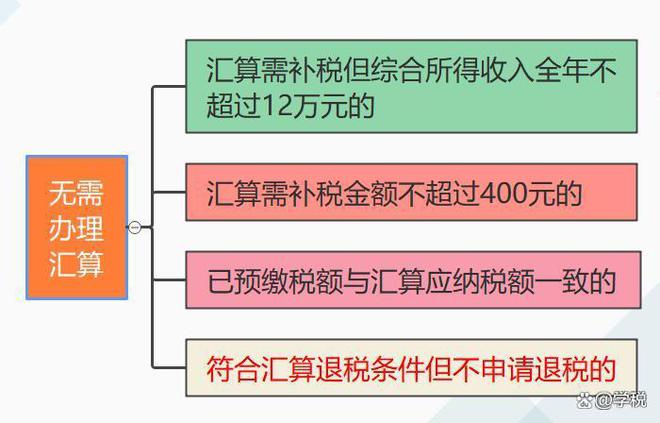

(2)应补税额≤400,或需补税但年度收入未超12万,选择“享受免予年度汇算”提交,无需进行补税。

(3)退税金额>0,或年度综合所得收入超过12万且补税超400元,点击“下一步”,进行退税或补税即可。