米乐m6平台官方版米乐m6平台官方版现在相约的小伙伴们组了一个《报税交流群》,群友们正在寻找优秀的CPA在税季后为大家做一些科普和省税类的讲座。现在已满百人,如果你也感兴趣,欢迎扫码加群主加入:

若部分收入已于另一国缴税,已缴税额可直接从所得税表中的应付税额中扣除(外国税抵减 Foreign Tax Credit)。美国针对海外收入每人每年皆有一定额度的免税额。2018年为$104,100(可能更高)。

选择适用于自己情况的报税身份,它会影响标准扣抵额、需补缴税额与退税款。报税身份分为以下5种身份:

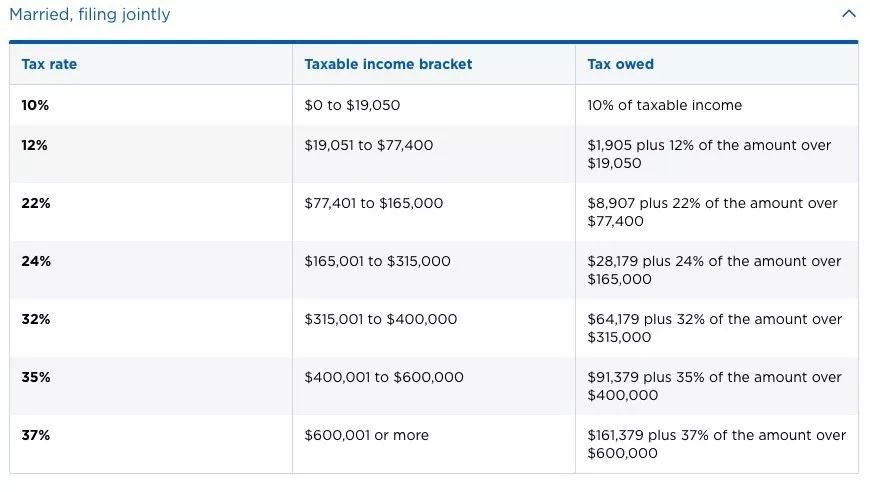

与配偶皆同意以联合申报的方式报税。在联合报税表上申报夫妻两人的合并收入并扣除两人的合并可允许支出。即使夫妻其中一人无收入或扣除项,仍是可以使用夫妻联合报税身份。

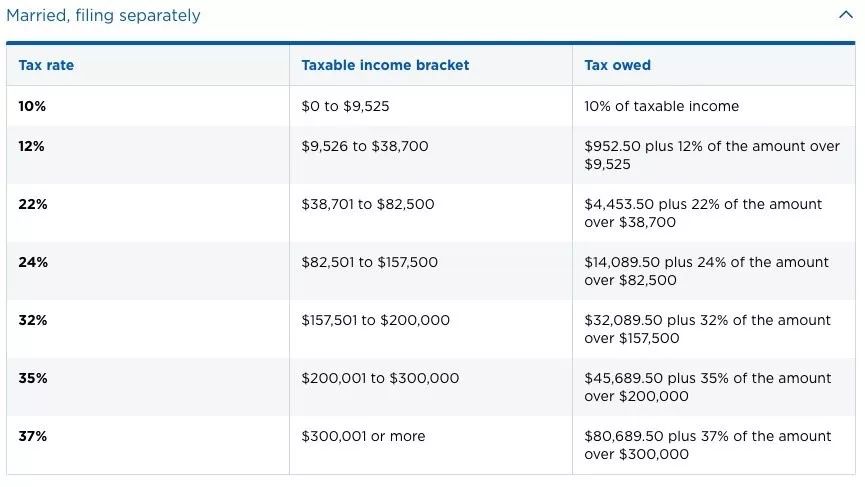

夫妻若想各自支付税额,或此方式算起来的税额比联合报税少,则选择此身份报税较有利。若配偶不愿意联合报税,纳税人则必需选择此身份报税,除非符合一家之主身份。

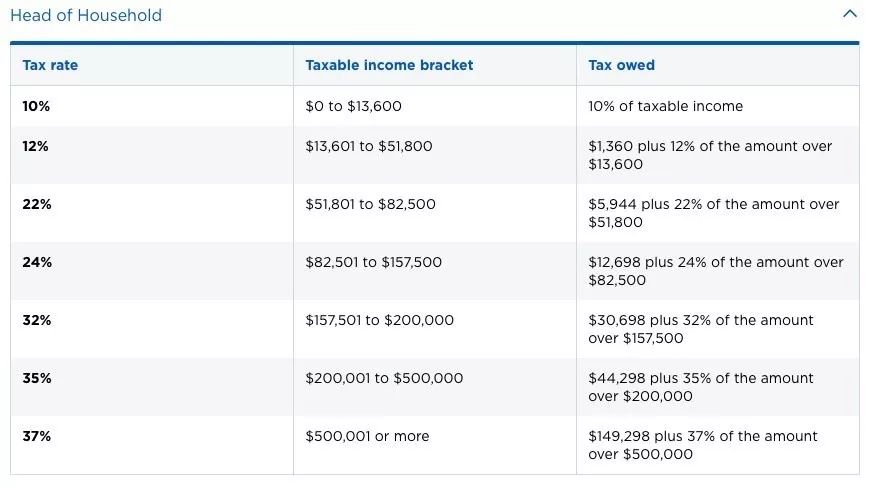

若符合下述所有资格要求,则可以一家之主身份报税:1)在年度最后一天为未婚或「被视为未婚」。2)在该年度支付一半以上的持家费用。3)一位「合格个人(qualifying person)」与纳税人同住家中超过该年度半年以上(暂时离开不在此限,如就学)。若合格个人为奉养的父母,则父母无须符合同住要求。

配偶身故那年是纳税人可以与身故配偶联合报税的最后一个税务年度(如配偶在2018年身故,则可使用已婚夫妻联合报税作为2018年的报税身份)。配偶身故后的下两年,可使用抚养子女的寡妇/鳏夫作为报税身份。如配偶在2018年身故,且一直未再婚,则可在2019和2020的税务年度使用此报税身份。

新税法方案已废除个人免税额 (Exemption),2019年要申报2018年度的个人所得税时已不适用;但还是可以再扣除以下:

新税法方案已废除个人免税额 (Exemption),2019年要申报2018年度的个人所得税时已不适用;但还是可以再扣除以下:

1.Taxes You Paid:所在州和当地政府缴纳的所得税或销售税、房产税、个人财产税等

5.Casualty and Theft Losses:总统认定灾区之受灾户,其未投保的灾难窃盗损失等

若在纳税年底年满65岁或以上,或在纳税年度最后一天之前失明,则该纳税人可获得的2018年额外标准免税额为$1,300。若此年老/失明纳税人同时也是未婚(且非合格鳏寡),则2018年的额外免税额则为$1,600

当报税者的枚举扣除额高出标准扣除额,或报税者不可采用标准扣除,而须采用枚举扣除方式时,则以枚举扣除方式报税。

如报税收入可扣除学生、教育支出、IRA等花费、子女抚养、年长者或残疾人、教育开支、退休储蓄,劳动所得税 (Earned Income Tax Credit)、保费税收等。可按此上 IRS 官网查看更多税务抵免 (Credits) 项目。

Phase Out 指的是「殆尽」、「逐步减少」,在申报所得税的情况下,每项 Tax Credit 都会设置一个 Phase Out 金额,意思是当 AGI 到达某个门槛时,能获得的 Credit 会越少。

美国公民申报联邦税的相关表格是1040表格(2018年重新设计版本)。1040表格是标准版本的报税表格,所有人皆可使用1040表以及附表进行报税。

一般来说民众只需要填写 1040 表格申报个人所得税即可,倘若财产收入所得较复杂,则需要填写额外的附件表格 (Schedules)。

在川普税法改革生效之前,原本还有 1040A 和 1040 EZ 表,2018年税法改革案通过之后就只有重新设计的 1040 表。但是减少的行数或税项只是转移到6个新的不同的附表(Schedules)。

在川普税法改革生效之前,原本还有 1040A 和 1040 EZ 表,2018年税法改革案通过之后就只有重新设计的 1040 表。但是减少的行数或税项只是转移到6个新的不同的附表(Schedules)。

有额外收入者,包括资本收益、失业补偿,奖金或奖金,奖金;欲申报扣除额者,如学生利息扣除,自营职业税,教育者花费等

可以申报其他更多税收抵免 (credits),比如孩童税抵、外国税收优惠、教育税抵、一般商业抵免

拖欠其他税款,比如自雇税 (self-employment tax)、家庭就业税 (household employment tax)、退休帐户如 IRA 相关衍生之税款

除了劳务所得抵减 (Earned Income Tax Credit) 之外更多可以申报的税收抵免,比如与留学生有关的美国机会税抵 (American opportunity credit),以及与社安税金 (social security tax) 相关的支出

新的6个附表其实是把1040表转移的各种收入、税和退税信用等分项组合,成为1040表下直接附表,同时在表1至表6下保留A-F原附表及各种细分表。

新的6个附表其实是把1040表转移的各种收入、税和退税信用等分项组合,成为1040表下直接附表,同时在表1至表6下保留A-F原附表及各种细分表。

税法改革方案大幅提高了标准扣除额,并删去了多项原本枚举扣除额上适用的减税项目,原本的「杂项」税抵皆不再适用。

美国购屋者如果支付的头期款较低(少于20%),通常银行会要求加保房贷保险来防止违约。购屋者可享有此房贷保险的扣除额减免。

除了地产税可以抵税,透过枚举扣除方式可将房贷利息与点数当作扣除额项目,2018年最高扣除额为$750,000。若已婚夫妻分开报税,则2018年房贷利息最高扣除额为$375,000。

如果持有5年且居住在内2年以上的房子卖掉且获利,个人则有$250,000的扣除额(夫妻联合报税则为$500,000)。超过扣除额的部分则要在 Schedule 1 上以投资利得申报。

只要是符合 IRS 规定的现金捐款皆可用来减免。至于那些非现金的捐赠,你可以用市价去做枚举扣除。如果是担任义工也可抵税,例如为合格慈善机构义务服务时,自掏腰包的费用,或前往慈善机构的往返里程数也可抵扣汽油费。

例如为评估慈善捐赠或伤害损失而付出的费用,或是为慈善事业而付出的汽车、汽油、、停车费等费用等。

收入是必须课税的,收入包括(但不仅限于)乐透券、彩券、、和赌场,包括现金赢款及公平的市场价值的奖品,如汽车和旅游。如果有博弈损失,则可以透过枚举扣除去做扣抵,扣抵上限为你的盈利总额。

2018年起,遗产税免税额加上通货膨涨等因素考量,从560万提高至1118万,另外每年免报税的赠与税额度则为每人1.5万(Annual Gift Tax Exclusion)。每年赠与税额度会与遗产税免税额度连动计算,超过部分会从遗产税免税额当中扣除。夫妻间的赠与则无任何金额限制,也无赠与税问题;但若受赠配偶非美国公民,则2018年的免税赠与金额则限制为$152,000。美国各州也有自己的遗产税法规,所以也别忘了参考各州规定。

劳动所得税扣 (Earned Income Tax Credit,简称 EITC) 是美国的扶贫计划,旨在奖励中低收入劳工,特别是拥有子女的劳工家庭。这项抵税是根据纳税人的收入、婚姻状况和抚养子女人数,计算出可享的抵税额度。2018年的 EITC 扣抵额度为$519至$6,431不等,对部分纳税人来说,若应缴税额少于抵税金额,还可得到退税。详细税法与规定与可按此了解。

对于不须缴所得税的低收入户,抚养子女的费用还可获得退税,年所得收入在$3,000以上者可申请退税15%,至高$3,000。(美国减税计划已将此项退税优惠修改为永久减税,门槛金额固定在$3,000)

健康储蓄帐户 (Health Saving Account,简称 HSA) 是一种可节税的帐户,存入帐户的钱免税,从帐户里提领出来支付医疗费用的钱也免税。HSA 是高自付额 (Deductible) 的医疗保险计划,有健康储蓄帐户的报税人,帐户内的金额除了支付医疗费用,还可享有100%的免税待遇,在计算所得税时可以扣除。2017年个人的健康储蓄帐户扣除额是$3,450,家庭的扣除额为$6,900,55岁以上还可享有额外$1,000扣除额。

你可以枚举扣抵自己、配偶、扶养人的尚未被保险公司补偿报销的医疗费用。超过你的 AGI 7.5%的医疗费用部分就可扣抵。2019年就会调回原本的10%。

如果是因为医疗目的而翻修房屋,例如增加轮椅友善的出入口、上下楼梯器械等,则可以将这些房屋支出当作是枚举扣除额中的医疗支出去做扣抵。但如果这样的翻修会导致房产增值,则无法将之当作扣除项目。

若该年有盈利,则自雇人士的健康保险保费可做扣抵,但此笔保费是要作为收入的调整项目 (Adjustments),而不是以枚举式扣抵方式处理。

即使已有学位,IRS仍提供有每年最高$2000美元的终生学习扣抵额,只要纳税年度有进修,学分费、活动费、书籍费、用品和设备费等都可抵税。本项抵税无上课时数要求,任何进修都可以,包括大学、研究所或甚至不给学分或文凭的课程。但一份报税单上的成员,不论有多少人进修,最多只能抵税2,000元。此外,抵税金额会因收入而异,单身AGI高于6.6万元(夫妻合并申报13.2万美元)将无法适用。此外,适用本项抵税者,则不能同时适用美国机会抵税AOTC,反之亦然。详情可按此参考。

符合 IRS 规定的学贷利息,2018年的学贷利息扣抵上限为$2,500,此扣抵上限会逐年递减。若为已婚夫妻分开报税,或你或配偶被其他人列为扶养者则不适用。详情可按此参考。

2009年起,美国联邦政府提供更大方的抵税方案,即美国机会抵税额(American Opportunity Tax Credit),简称AOTC,针对前四年的高等教育,每年最高可抵$2,500。

K12中小学教师有时需要掏腰包买教材用于教学或其他相关支出,可享有个人$250减税(若夫妻双方皆为教师并联合报税则为$500)。该学年度须工作900小时以上始符合资格。

家庭办公室,可将某些费用列为扣抵项目。家必须是符合被当作主要营业场所、与顾客开会见面、仓库、出租或托儿所等条件,才能枚举扣底。详情可按此参考。

投资有赚有赔,若手上有赔钱的投资,则个人最高可申报$1,500 (夫妻$3,000)的资本利得损失扣抵。

401K 与 IRA 可抵当年的所得税 (Tax Deductable),2017年度规定的401K帐户年度免税上限是1.85万元,50岁以上为2.45万元; IRA的最高扣除额则为$5,500,50岁以上为$6,500,在报税截止日前开立 IRA 帐户都是可以合法节税的。

如果你因为从定存或退休帐户提早领款而产生罚金,只要符合规定,无论为标准扣除或枚举扣除,罚金部分都能扣抵。

只要是2009/12/31后购买至少有4个车轮的电动新车,且电池电能至少4千瓦时则可使用此抵税项目,抵税金额最低从2,500元至7,500元不等,根据电池容量而异。需使用 8936 表进行申报。

Step 2. 按表格填写说明,将上年度所有个人收入和符合免税条款的收入扣减项填入,表格里就会自动计算出个人所得税应缴数目。

Step 3. 在报税截止日期前,以邮寄或在线提交 (e-filling) 方式将表格和钱交给税务部门。

州税邮寄纸本者需留意「获得退税」与「须补税」的收件地址 (PO BOX) 可能会不同,如加州就不同。

美国非常流行自行购买报税软件申报,即把报税表格电子化,辅以详细的注解说明,一步一步指引报税者回答报税问题,最后整理成一份官方认可的报税表格。软件还可马上计算退税金额或补税金额,并且代替报税者将表格发送给 IRS 和各州税务部门,若当年度可获退税,约七天左右即可拿到退税,相当便捷。

这种报税软件可靠吗?知名报税软件皆有美国税务单位官方认可,不用担心受骗。这些报税软件可在众多零售商管道购买获得,民众可针对不同报税身份须求来选购适合的版本。

另外要提醒大家,报税软件的折扣在十二月底到二月初之间会最佳,等到邻近报税期限约一个半月时就会恢复原价卖,所以建议大家趁便宜先买起来。

如果财产或收入情况较复杂,许多民众保险起见会咨询专业会计师协助申报。与会计师预约好时间进行面谈后,会计师会向民众询问财产消息,并要求提供必要的佐证数据等。待填写完报税表格后会再一对一与民众针对进行 Review,确定没问题后即寄件送出。