M6网页版登录入口M6网页版登录入口根据《国家税务总局关于调整增值税纳税申报有关事项的公告》(国家税务总局公告2019年第15号),对增值税纳税申报表涉及政策变化的部分申报表附列资料进行局部调整,同时废止部分申报表附列资料。

自2019年5月1日起,一般纳税人在办理纳税申报时,需要填报“一主表四附表”,既满足降低增值税税率、加计抵减、不动产一次性抵扣等政策实施的需要,也减轻纳税人的办税负担。

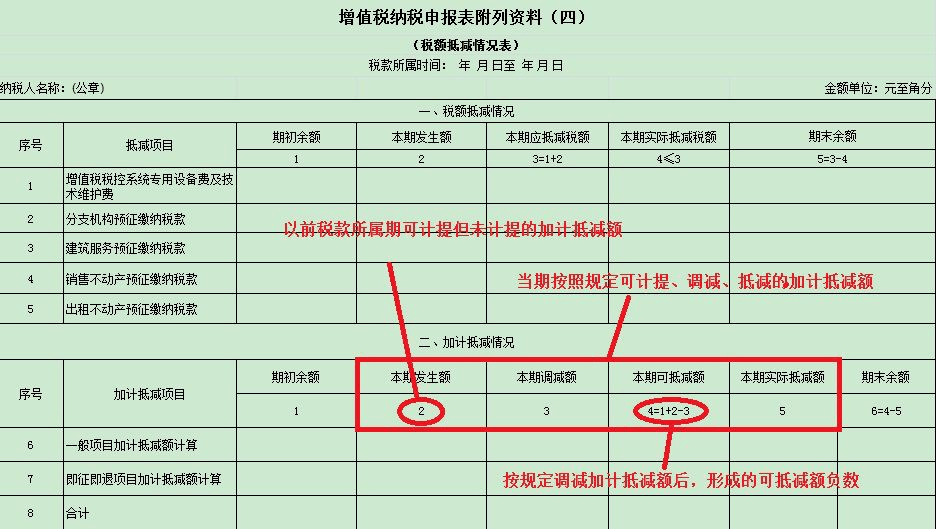

答:适用加计抵减政策的生产、生活服务业纳税人:(1)当期按照规定可计提、调减M6米乐APP、抵减的加计抵减额,在申报时填写在《增值税纳税申报表附列资料(四)》 “二、加计抵减情况”相关栏次。

(3)纳税人发生了进项税额转出,按规定调减加计抵减额后,形成的可抵减额负数,应填写在《增值税纳税申报表附列资料(四)》 “二、加计抵减情况”第4列“本期可抵减额”中,通过表中公式运算,可抵减额负数计入当期“期末余额”栏中。

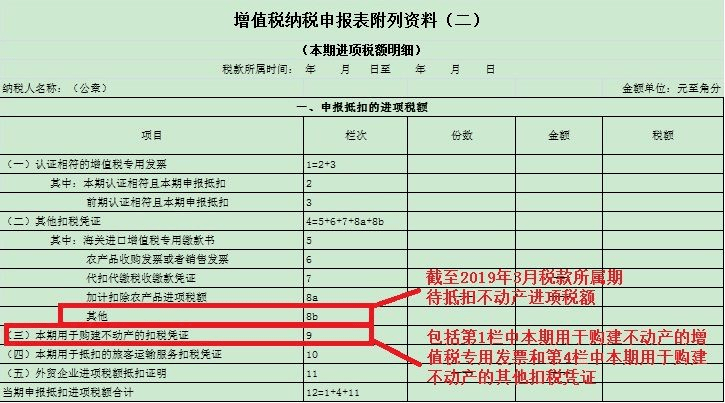

2、不动产实行一次性抵扣政策后,截至2019年3月税款所属期待抵扣不动产进项税额,怎样进行申报?

答:按照规定,截至2019年3月税款所属期,《增值税纳税申报表附列资料(五)》第6栏“期末待抵扣不动产进项税额”的期末余额,可以自2019年4月税款所属期结转填入《增值税纳税申报表附列资料(二)》第8b栏“其他”中。注意:第9栏“(三)本期用于购建不动产的扣税凭证”:反映按规定本期用于购建不动产的扣税凭证上注明的金额和税额。

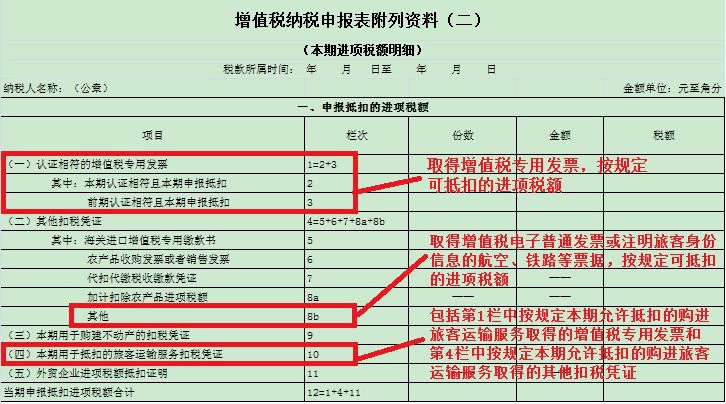

答:纳税人购进国内旅客运输服务:(1)取得增值税专用,按规定可抵扣的进项税额,在申报时填写在《增值税纳税申报表附列资料(二)》“(一)认证相符的增值税专用”对应栏次中。

注意:第10栏“(四)本期用于抵扣的旅客运输服务扣税凭证”:反映按规定本期购进旅客运输服务,所取得的扣税凭证上注明或按规定计算的金额和税额。

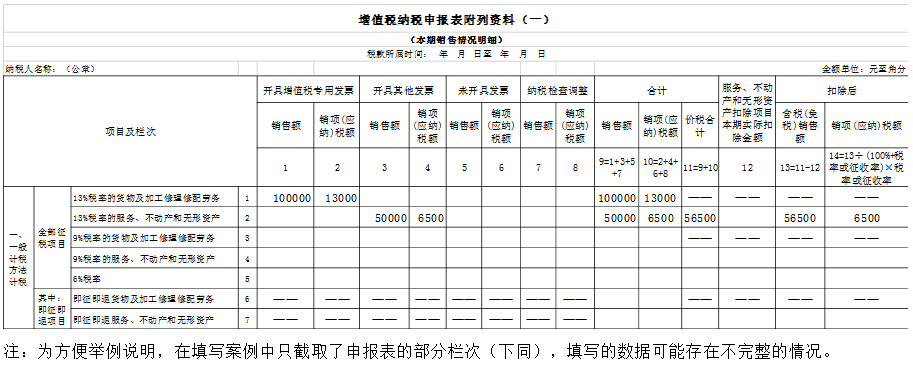

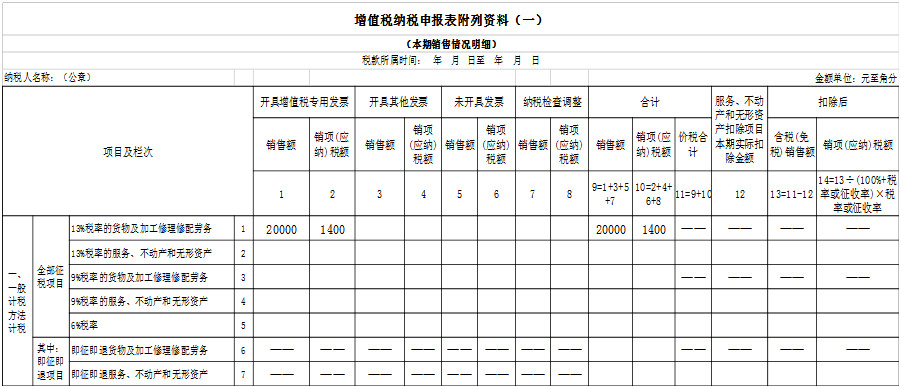

某企业为增值税一般纳税人,2019年6月发生2019年2月销售的货物退货,开具一张16%税率的红字增值税专用,金额40000元,税额6400元;销售一批商品,开具一张13%税率的增值税专用,金额60000元,税额7800元。

根据15号公告第一条规定,原《附列资料(一)》中的第1栏项目名称由“16%税率的货物及加工修理修配劳务”调整为“13%税率的货物及加工修理修配劳务”,因此开具的税率为13%的增值税专用列明的金额、税额应填写在“13%税率的货物及加工修理修配劳务”的对应栏次。根据15号公告第三条“本公告施行后,纳税人申报适用16%、10%等原增值税税率应税项目时,按照申报表调整前后的对应关系,分别填写相关栏次”规定,因此该企业开具的16%税率红字专用,应填写在“13%税率的货物及加工修理修配劳务”栏次。1.《附列资料(一)》第1行“13%税率的货物及加工修理修配劳务”:

为贯彻落实党中央、国务院决策部署,支持广大个体工商户做好新冠肺炎疫情防控同时加快复工复业,财政部、税务总局联合发布《财政部 税务总局关于支持个体工商户复工复业增值税政策的公告》(财政部 税务总局公告2020年第13号)、《财政部 税务总局关于延长小规模纳税人减免增值税政策执行期限的公告》(财政部 税务总局公告2020年第24号),

为方便增值税小规模纳税人清晰掌握新政策,以下将结合申报主要变化,以案例分析的形式梳理本次增值税小规模纳税人3%减按1%征收新政策实行后申报表的填写要点。场景案例

深圳某零售企业为按季申报的增值税小规模纳税人,2020年第二季度销售货物共开具了3%征收率的不含税销售额10万元的增值税普通,1%征收率的不含税销售额为10万元的增值税普通。分析:

该纳税人第二季度共开具不含税销售额为20万元的增值税普通,根据《财政部 税务总局关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13号,以下称2019年13号公告)政策规定“2019年1月1日至2021年12月31日小规模纳税人发生增值税应税销售行为,合计月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元)的,免征增值税。”该纳税人2020年一季度不含税销售收入为20万元,不超过30万元,可以享受小微企业免征增值税优惠政策。

该纳税人申报时需将不含税销售额20万元填入货物及劳务类别下“税控器具开具的普通(包括税务机关的增值税普通)不含税销售额”栏次,再根据引导提示进行下一步操作。

深圳某企业为按季申报的增值税小规模纳税人,该纳税人2020年第二季度提供鉴证咨询服务共开具了3%征收率的不含税销售额为5万元的增值税专用,3%征收率不含税销售额为5万元的增值税普通,1%征收率不含税销售额为5万元的增值税普通,1%征收率不含税销售额为10万元的增值税专用。分析:

深圳某企业为按季申报的增值税小规模纳税人,该纳税人2020年第二季度提供鉴证咨询服务共开具了3%征收率的不含税销售额为10万元的增值税专用,3%征收率不含税销售额为10万元的增值税普通,1%征收率不含税销售额为10万元的增值税普通,1%征收率不含税销售额为10万元的增值税专用,开具的3%增值税普通均选择按照3%征收率申报纳税。分析:

深圳某旅行社为按季申报的增值税小规模纳税人,2020年第二季度共开具了3%征收率的不含税销售额为20万元的增值税普通,1%征收率的不含税销售额为20万元的增值税普通(该20万均为纳税人提供旅游服务时向购买方收取并支付给其他单位或者个人的住宿费和门票费,符合扣除条件)。

该纳税人第二季度共开具不含税销售额为40万元的增值税普通(含符合扣除条件的20万元)。根据《财政部 税务总局关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13号,以下称2019年13号公告)政策规定“2019 年1月1日至2021年12月31日小规模纳税人发生增值税应税销售行为,合计月销售额未超过10万元(以1个季度为1个纳税期的,季度销售额未超过30万元)的,免征增值税。”,以及《国家税务总局关于小规模纳税人免征增值税政策有关征管问题的公告》(国家税务总局公告2019年第4号)政策规定“适用增值税差额征税政策的小规模纳税人,以差额后的销售额确定是否可以享受本公告规定的免征增值税政策。”,该纳税人2020年第二季度差额扣除后的不含税销售收入为20万元,不超过30万元,可以享受小微企业免征增值税优惠政策。

该纳税人申报时需将不含税销售额40万元填入服务、不动产和无形资产类别下的“税控器具开具的普通(包括税务机关的增值税普通)不含税销售额”栏次,同时将差额扣除项目的含税销售额、不含税销售额及扣除额填入应税行为扣除额类别下的相应栏次,再根据引导提示进行下一步操作。

深圳某旅行社为按季申报的增值税小规模纳税人,2020年第二季度共开具了3%征收率的不含税销售额为40万元的增值税普通,1%征收率的不含税销售额为20万元的增值税普通(该20万均为纳税人提供旅游服务时向购买方收取并支付给其他单位或者个人的住宿费和门票费,符合扣除条件),开具的3%增值税普通均选择按照3%征收率申报纳税。分析:

该纳税人申报第二季度增值税时需将不含税销售额60万元填入服务、不动产和无形资产类别下的“税控器具开具的普通(包括税务机关的增值税普通)不含税销售额”栏次,同时根据引导提示将差额扣除项目的含税销售额、不含税销售额及扣除额填入应税行为扣除额类别下的相应栏次,再根据引导提示进行下一步操作。

深圳小规模纳税人提供旅游服务并享受差额征税政策,2020年4月份提供旅游服务取得不含税销售收入40万元,其中按政策规定可扣除金额10万元,全额开具了3%的增值税普通;2020年6月份提供旅游服务取得不含税销售收入20万元,其中按政策规定可扣除金额10万元,全额开具了1%的增值税普通,假设扣除额无期初余额,开具的3%增值税普通均选择按照3%征收率申报纳税。分析: